Amova ミュータント 8月月報アップデート

2025/09/18

2025/09/18

Disclaimer:

本記事は、記事タイトルのファンドについて、月報の情報と相場の動きからIR Agentsが可能な限りの分析を行った考察であり、当該ファンドが実際にどう動いたかを保証するものではありません。掲載企業の株式 (有価証券) についての投資判断あるいは有価証券の価格やリターンに対する動向に関する助言を行うものではなく、投資勧誘を意図するものでもありません。投資の決定はご自身の判断と責任でなされますようお願い申し上げます。

報告書サマリー

Amovaの運用するミュータントの8月の基準価額騰落率は5.3%でした。それに対して、日経平均は4.0%、TOPIXは4.5%、グロース250は2.6%でした。

純資産は7月から△5.0%となりました。基準価額騰落率を踏まえて考えると、AUMの流出があったと思われます。

業種別保有比率に変動がありました。

機械、輸送用機器、サービス業の保有比率がPF内で上がりました。

情報·通信業、化学、保険業、小売業の保有比率がPF内で下がりました。

日油、ANYCOLOR、トヨタ自動車、東京応化工業について、組入上位銘柄の変動がありました。

今後の見通しに関して、目立った変更点は見られませんでした。

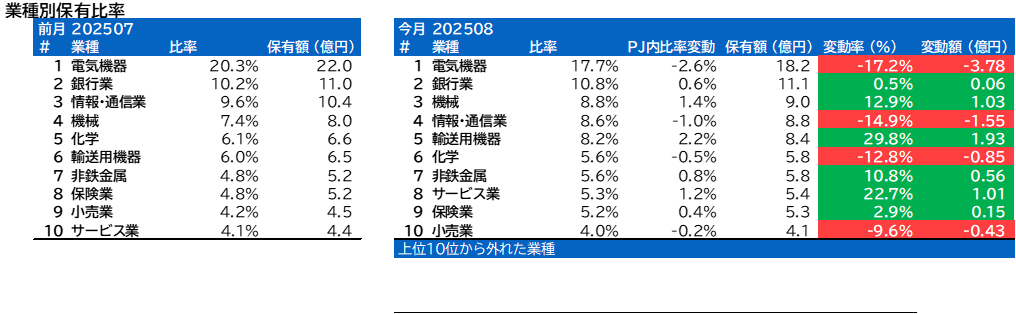

業種別保有比率

電気機器の保有比率はPF内1位で変わりませんでしたが業種指数の変動以上に大きく下落しました。

銀行業の保有比率はPF内2位で変わりませんでしたが業種指数の変動以上に大きく下落しました。

情報·通信業の保有比率がPF内3位からPF内4位に下がり、業種指数の変動以上に大きく下落しました。

機械の保有比率がPF内4位からPF内3位に上がり、業種指数の変動以上に大きく上昇しました。

化学の保有比率がPF内5位からPF内6位に下がり、業種指数の変動以上に大きく下落しました。

輸送用機器の保有比率がPF内6位からPF内5位に上がり、業種指数の変動以上に大きく上昇しました。

非鉄金属の保有比率はPF内7位で変わりませんでしたが業種指数の変動以上に大きく下落しました。

保険業の保有比率がPF内8位からPF内9位に下がりました。

小売業の保有比率がPF内9位からPF内10位に下がり、業種指数の変動以上に大きく下落しました。

サービス業の保有比率がPF内10位からPF内8位に上がり、業種指数の変動以上に大きく上昇しました。

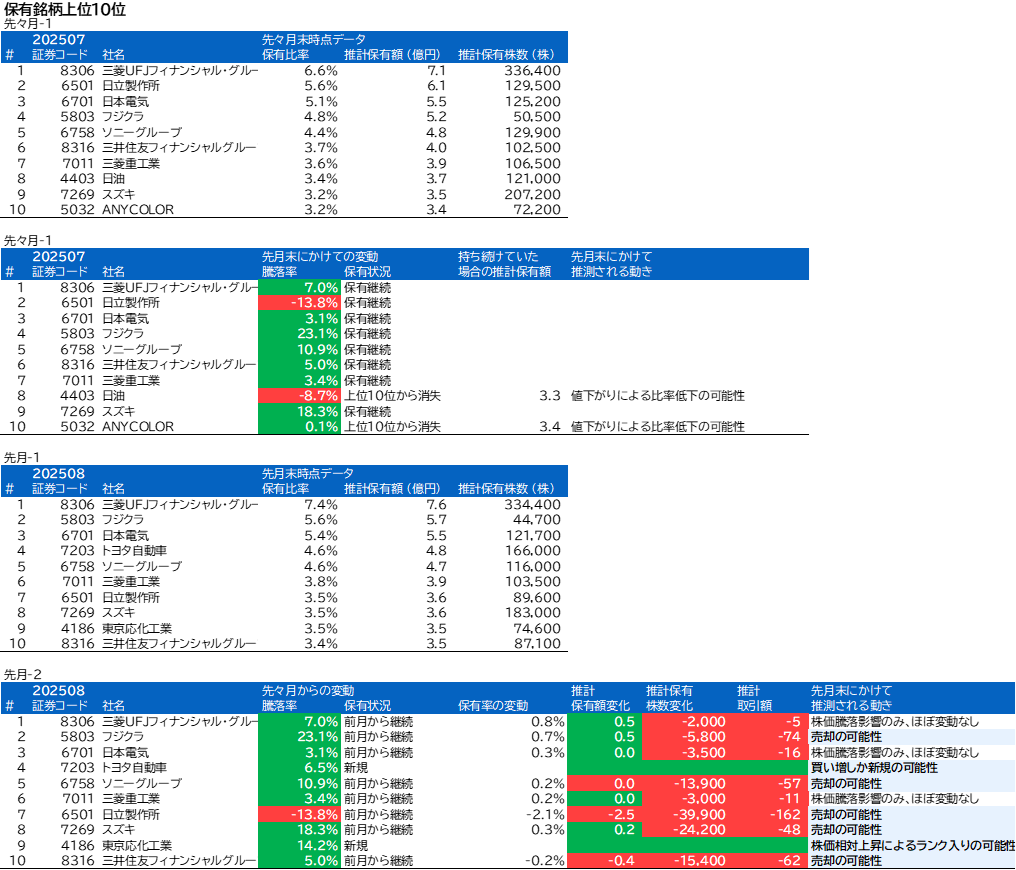

株式組み入れ上位10銘柄

先月の保有内2位の日立製作所は今月は7位でした。騰落率と保有額からの推計によると売却があったと思われます。

先月の保有内4位のフジクラは今月は2位でした。騰落率と保有額からの推計によると売却があったと思われます。

先月の保有内5位のソニーグループは今月も5位でしたが、騰落率と保有額からの推計によると売却があったと思われます。

先月の保有内6位の三井住友フィナンシャルグループは今月は10位でした。騰落率と保有額からの推計によると売却があったと思われます。

先月の保有8位の日油は、今月の保有上位10銘柄には入っていませんでした。値下がりにより相対的に株価が下落した結果だと思われます。

先月の保有内9位のスズキは今月は8位でした。騰落率と保有額からの推計によると売却があったと思われます。

先月の保有10位のANYCOLORは、今月の保有上位10銘柄には入っていませんでした。値下がりにより相対的に株価が下落した結果だと思われます。

今月の保有上位10銘柄には新しくトヨタ自動車が入りました。買い増しもしくは新規に購入された結果上位に入ったと思われます。

今月の保有上位10銘柄には新しく東京応化工業が入りました。買い増しもしくは相対的に株価が上昇した結果上位に入ったと思われます。

今後の見通しの記載

今後の見通しに関しては、目立った変更点は見られませんでした。

前回レポート:

◎今後の見通し

米国の通商政策及び日米の金融政策の動向、地政学リスクの高まりなどを背景に再び不安定な相場となる可能性も想定されますが、デフレ経済からの脱却、日本企業の資本コストや株価を意識した経営変革、及び経済安全保障における日本の重要性の再認識といった中長期的な株式市場のサポート要因は不変と考えます。米国の関税政策によるインフレ再燃、景気後退懸念が相場の重荷となる可能性には引き続き注視する必要がありますが、新たな悪材料がなければ日本株はしばらく値固めしたのち、上値を試す展開を想定します。引き続き、物価動向の変化に対応しながら、個別企業の競争力や成長性といったファンダメンタルズと株価バリュエーションを総合的に判断して銘柄を選別していく方針です。

今回レポート:

◎今後の見通し

米国の通商政策及び日米の金融政策の動向、地政学リスクの高まりなどを背景に再び不安定な相場となる可能性も想定されますが、デフレ経済からの脱却、日本企業の資本コストや株価を意識した経営変革、及び経済安全保障における日本の重要性の再認識といった中長期的な株式市場のサポート要因は不変と考えます。米国の関税政策によりインフレ再燃、景気後退懸念が相場の重荷となる可能性には引き続き注視する必要がありますが、新たな悪材料がなければ日本株はしばらく値固めしたのち、上値を試す展開を想定します。引き続き、物色動向の変化に対応しながら、個別企業の競争力や成長性といったファンダメンタルズと株価バリュエーションを総合的に判断して銘柄を選別していく方針です。

コメント