三菱UFJAM 優良日本株ファンド 9月月報アップデート

2025/10/16

2025/10/16

Disclaimer:

本記事は、記事タイトルのファンドについて、月報の情報と相場の動きからIR Agentsが可能な限りの分析を行った考察であり、当該ファンドが実際にどう動いたかを保証するものではありません。掲載企業の株式 (有価証券) についての投資判断あるいは有価証券の価格やリターンに対する動向に関する助言を行うものではなく、投資勧誘を意図するものでもありません。投資の決定はご自身の判断と責任でなされますようお願い申し上げます。

報告書サマリー

三菱UFJアセットの運用する優良日本株ファンドの9月の基準価額騰落率は1.1%でした。それに対して、日経平均は5.2%、TOPIXは2.0%、グロース250は△4.5%でした。

純資産は8月から△0.5%となりました。基準価額騰落率を踏まえて考えると、AUMの流出があったと思われます。

業種別保有比率に変動がありました。

情報·通信業、銀行業、輸送用機器の保有比率がPF内で上がりました。

化学、その他製品、非鉄金属の保有比率がPF内で下がりました。

小売業が新たに追加されました。

空運業が上位から外れました。

日本航空、富士通、ソフトバンクグループ、きんでんについて、組入上位銘柄の変動がありました。

今後の運用方針に関しては、先月からの大きな変更点はありませんでした。

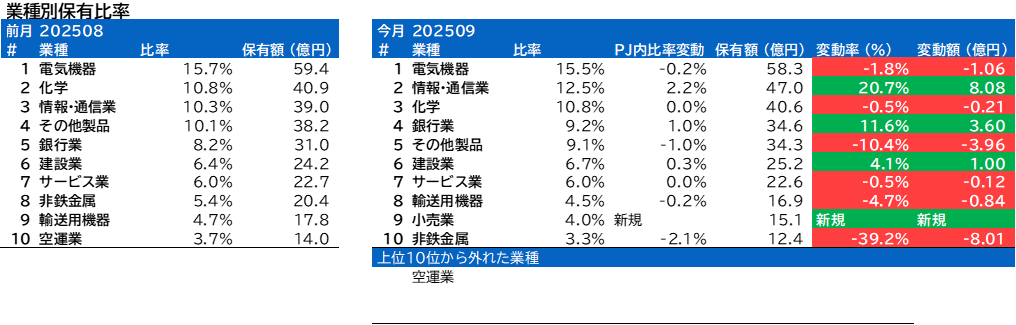

業種別保有比率

電気機器の保有比率はPF内1位で変わりませんでしたが業種指数の変動以上に大きく下落しました。

情報·通信業の保有比率がPF内3位からPF内2位に上がり、業種指数の変動以上に大きく上昇しました。

化学の保有比率がPF内2位からPF内3位に下がりました。

銀行業の保有比率がPF内5位からPF内4位に上がり、業種指数の変動以上に大きく上昇しました。

その他製品の保有比率がPF内4位からPF内5位に下がり、業種指数の変動以上に大きく下落しました。

輸送用機器の保有比率がPF内9位からPF内8位に上がりました。

小売業が新たにPF9位に追加されました。

非鉄金属の保有比率がPF内8位からPF内10位に下がり、業種指数の変動以上に大きく下落しました。

空運業がPF上位から外れました。

株式組み入れ上位10銘柄

先月の保有6位の日本航空は、今月の保有上位10銘柄には入っていませんでした。評価額減ではなく、売却があったと思われます。

先月の保有7位の富士通は、今月の保有上位10銘柄には入っていませんでした。評価額減ではなく、売却があったと思われます。

先月の保有内2位の三菱UFJフィナンシャル・グループは今月は1位でした。騰落率と保有額からの推計によると買い増しされたと思われます。

今月の保有上位10銘柄には新しくソフトバンクグループが入りました。買い増しもしくは新規に購入された結果上位に入ったと思われます。

先月の保有内1位の任天堂は今月は3位でした。騰落率と保有額からの推計によると売却があったと思われます。

先月の保有内4位の明電舎は今月も4位でしたが、騰落率と保有額からの推計によると買い増しされたと思われます。

先月の保有内3位の大阪ソーダは今月は5位でした。騰落率と保有額からの推計によると買い増しされたと思われます。

今月の保有上位10銘柄には新しくきんでんが入りました。買い増しもしくは相対的に株価が上昇した結果上位に入ったと思われます。

今後の見通しの記載

先月からの大きな変更点はありませんでした。

前回レポート:

◎FMコメント

わが国の競争力のある優良企業の株式の中から、割安度等に着目して30~50銘柄程度に投資を行います。

投資の主な対象となる「競争力のある優良企業」とは、以下に該当する企業の中から、相対的に評価が高いと当ファンドが判断する企業です。

健全なバランスシートを保持している企業

業界内におけるシェアが高い企業

株主還元に積極的な企業

「割安度」を測る投資指標として、配当利回り、株価収益率(PER)、株価純資産倍率(PBR)を使用します。その際、経済環境や株価水準を見定め、その時点で適切な割安指標を重視します。

引き続き主要国の金融政策や国内政局の動向については注視していく必要がありますが、米国の関税動向については一定の方向性が見えてきており、国内における賃金上昇を背景とした購買力の高まりや企業の収益性重視の姿勢による国内企業業績の拡大が期待できると考えています。こうした見方のもと、企業業績を個別に精査したうえで投資判断をしていく方針です。

今回レポート:

◎FMコメント

わが国の競争力のある優良企業の株式の中から、割安度等に着目して30~50銘柄程度に投資を行います。

投資の主な対象となる「競争力のある優良企業」とは、以下に該当する企業の中から、相対的に評価が高いと当ファンドが判断する企業です。

健全なバランスシートを保持している企業

業界内におけるシェアが高い企業

株主還元に積極的な企業

「割安度」を測る投資指標として、配当利回り、株価収益率(PER)、株価純資産倍率(PBR)を使用します。その際、経済環境や株価水準を見定め、その時点で適切な割安指標を重視します。

引き続き主要国の金融政策や国内政局の動向については注視していく必要がありますが、米国の関税動向については一定の方向性が見えてきており、国内における賃金上昇を背景とした購買力の高まりや企業の収益性重視の姿勢による国内企業業績の拡大が期待できると考えています。こうした見方のもと、企業業績を個別に精査したうえで投資判断をしていく方針です。

コメント