アセットマネジメントOne 厳選ジャパン 1月月報アップデート

2025/02/28

2025/02/28

Disclaimer:

本記事は、記事タイトルのファンドについて、月報の情報と相場の動きからIR Agentsが可能な限りの分析を行った考察であり、当該ファンドが実際にどう動いたかを保証するものではありません。掲載企業の株式 (有価証券) についての投資判断あるいは有価証券の価格やリターンに対する動向に関する助言を行うものではなく、投資勧誘を意図するものでもありません。投資の決定はご自身の判断と責任でなされますようお願い申し上げます。

報告書サマリー

アセットマネジメントOneの運用する厳選ジャパンの1月の基準価額騰落率は1.4%でした。それに対して、日経平均は△0.8%、TOPIXは0.1%、グロース250は1.0%でした。

純資産は12月から△0.8%となりました。

基準価額騰落率を踏まえて考えると、AUMの流出があったと思われます。

業種別保有比率に変動がありました。

情報·通信業、銀行業、卸売業、非鉄金属、化学の保有比率がPF内で上がりました。

医薬品、建設業の保有比率がPF内で下がりました。

三菱重工業、IHIについて、組入上位銘柄の変動がありました。

今後の見通しに関しては、目立った変更点は見られませんでした。

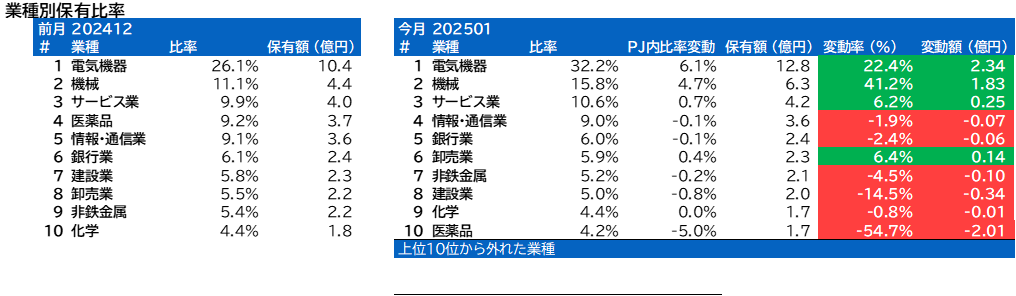

業種別保有比率

電気機器の保有比率はPF内1位で変わりませんでしたが業種指数の変動以上に大きく上昇しました。

機械の保有比率はPF内2位で変わりませんでしたが業種指数の変動以上に大きく上昇しました。

サービス業の保有比率はPF内3位で変わりませんでしたが業種指数の変動以上に大きく上昇しました。

情報·通信業の保有比率がPF内5位からPF内4位に上がりました。

銀行業の保有比率がPF内6位からPF内5位に上がり、業種指数の変動以上に大きく下落しました。

卸売業の保有比率がPF内8位からPF内6位に上がり、業種指数の変動以上に大きく上昇しました。

非鉄金属の保有比率がPF内9位からPF内7位に上がり、業種指数の変動以上に大きく下落しました。

建設業の保有比率がPF内7位からPF内8位に下がり、業種指数の変動以上に大きく下落しました。

化学の保有比率がPF内10位からPF内9位に上がりました。

医薬品の保有比率がPF内4位からPF内10位に下がり、業種指数の変動以上に大きく下落しました。

株式組み入れ上位10銘柄

先月の保有9位の三菱重工業は、今月の保有上位10銘柄には入っていませんでした。評価額減ではなく、売却があったと思われます。

先月の保有内1位の楽天銀行は今月も1位でしたが、騰落率と保有額からの推計によると売却があったと思われます。

先月の保有内8位のベイカレントは今月は3位でした。騰落率と保有額からの推計によると売却があったと思われます。

先月の保有内3位の東宝は今月は4位でした。騰落率と保有額からの推計によると売却があったと思われます。

先月の保有内2位のソニーグループは今月は5位でした。騰落率と保有額からの推計によると売却があったと思われます。

今月の保有上位10銘柄には新しくIHIが入りました。買い増しもしくは新規に購入された結果上位に入ったと思われます。

先月の保有内10位の日本電気は今月は8位でした。騰落率と保有額からの推計によると売却があったと思われます。

先月の保有内4位の関電工は今月は9位でした。騰落率と保有額からの推計によると売却があったと思われます。

今後の見通しの記載

今後の見通しに関しては、目立った変更点は見られませんでした。

前回レポート:

◎今後の見通し

東証の市場改革やアクティビストの活発化により、日本株の魅力は中長期的に高まってきていると考えています。資本コストや株価を意識した経営は、株主還元の拡充だけでなく、余剰資金や収益性の低い資産・事業の見直し、会社の成長性や安定性の向上とそれらの積極的な情報発信に繋がってきており、株価のプラス要因と考えています。

短期的には、トランプ次期米国大統領の政策への懸念から、不安定な局面もあると想定しますが、中長期的な動向を見極め投資機会を捉えていきたいと考えています。

引き続き、人手不足と賃上げやデジタル化投資、半導体やエネルギー、防衛分野などで見られる国内産業再建に向けた投資、AIなどのテクノロジー分野やエンターテイメント分野の成長、上場企業の経営変化などに注目し、業績動向や成長性と比較して株価指標に割安感があり、社会課題の解決に貢献するような成長企業に投資していく方針です。

今回レポート:

◎今後の見通し

トランプ米国大統領の政策への懸念から不安定な局面もあると想定しますが、中長期的な動向を見極め投資機会を捉えていきたいと考えています。東証の市場改革やアクティビストの活発化により、日本株の魅力は中長期的に高まってきていると考えています。資本コストや株価を意識した経営は、株主還元の拡充だけでなく、余剰資金や収益性の低い資産·事業の見直し、会社の成長性や 安定性の向上とそれらの積極的な情報発信に繋がってきており、株価のプラス要因と考えています。 引き続き、人手不足と賃上げやデジタル化投資、半導体やエネルギー、防衛分野などで見られる国内産業再建に向けた投 資、AIなどのテクノロジー分野やエンターテイメント分野の成長、上場企業の経営変化などに注目し、業績動向や成長性と比較して株価指標に割安感があり、社会課題の解決に貢献するような成長企業に投資していく方針です。

コメント