いちよしAM あすなろ 12月 月報アップデート

2026/01/15

2026/01/15

Disclaimer:

本記事は、記事タイトルのファンドについて、月報の情報と相場の動きからIR Agentsが可能な限りの分析を行った考察であり、当該ファンドが実際にどう動いたかを保証するものではありません。掲載企業の株式 (有価証券) についての投資判断あるいは有価証券の価格やリターンに対する動向に関する助言を行うものではなく、投資勧誘を意図するものでもありません。投資の決定はご自身の判断と責任でなされますようお願い申し上げます。

報告書サマリー

いちよしAMの運用するあすなろの12月の基準価額騰落率は0.0%でした。それに対して、日経平均は0.2%、TOPIXは0.9%、グロース250は△3.5%でした。

純資産は11月から△1.1%となりました。基準価額騰落率を踏まえて考えると、AUMの流出があったと思われます。

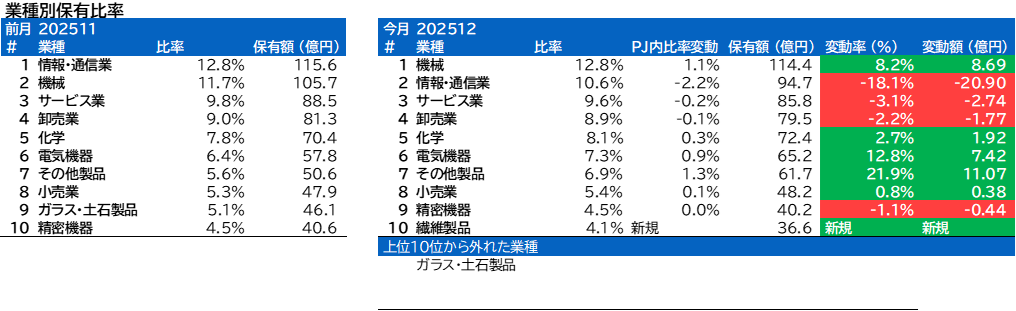

業種別保有比率に変動がありました。

機械、精密機器の保有比率がPF内で上がりました。

情報·通信業の保有比率がPF内で下がりました。

繊維製品が新たに追加されました。

ガラス・土石製品が上位から外れました。

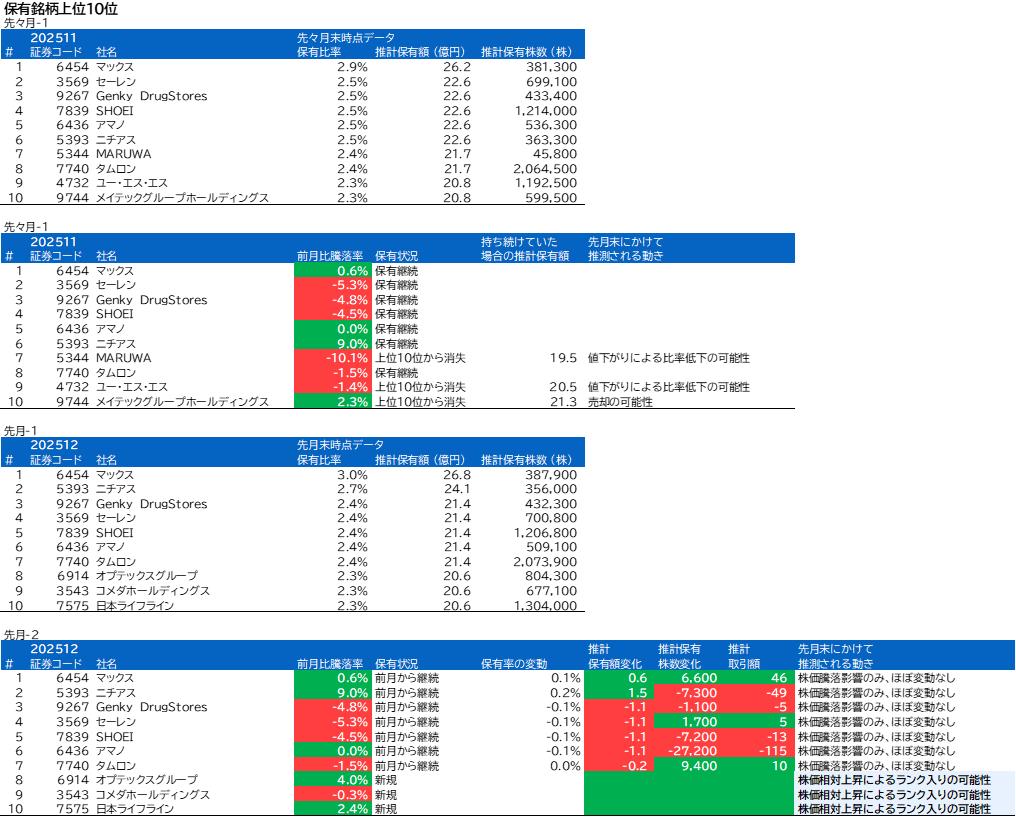

MARUWA、ユー・エス・エス、メイテックグループホールディングス、オプテックスグループ、コメダホールディングス、日本ライフラインについて、組入上位銘柄の変動がありました。

今後の見通しに関しては、先月から大きな変更はありません。

業種別保有比率

機械の保有比率がPF内2位からPF内1位に上がり、業種指数の変動以上に大きく上昇しました。

情報·通信業の保有比率がPF内1位からPF内2位に下がり、業種指数の変動以上に大きく下落しました。

サービス業の保有比率はPF内3位で変わりませんでしたが業種指数の変動以上に大きく下落しました。

卸売業の保有比率はPF内4位で変わりませんでしたが業種指数の変動以上に大きく下落しました。

電気機器の保有比率はPF内6位で変わりませんでしたが業種指数の変動以上に大きく上昇しました。

その他製品の保有比率はPF内7位で変わりませんでしたが業種指数の変動以上に大きく上昇しました。

精密機器の保有比率がPF内10位からPF内9位に上がりました。

繊維製品が新たにPF10位に追加されました。

ガラス・土石製品がPF上位から外れました。

株式組み入れ上位10銘柄

先月の保有7位のMARUWAは、今月の保有上位10銘柄には入っていませんでした。値下がりにより相対的に株価が下落した結果だと思われます。

先月の保有9位のユー・エス・エスは、今月の保有上位10銘柄には入っていませんでした。値下がりにより相対的に株価が下落した結果だと思われます。

先月の保有10位のメイテックグループホールディングスは、今月の保有上位10銘柄には入っていませんでした。評価額減ではなく、売却があったと思われます。

今月の保有上位10銘柄には新しくオプテックスグループが入りました。買い増しもしくは相対的に株価が上昇した結果上位に入ったと思われます。

今月の保有上位10銘柄には新しくコメダホールディングスが入りました。買い増しもしくは相対的に株価が上昇した結果上位に入ったと思われます。

今月の保有上位10銘柄には新しく日本ライフラインが入りました。買い増しもしくは相対的に株価が上昇した結果上位に入ったと思われます。

今後の見通しの記載

ファンドマネージャーのコメントは、大型AI関連銘柄への物色が一巡する中で、業績の底堅さや賃上げを背景に、内需関連企業が多い中小型株へマーケットの関心が高まっていくとの予想が記載されています。

前回レポート:

◎FMコメント

11月に入ると、ここ数カ月続いた大型AI関連銘柄の株価上昇に一巡感が出てきました。11月の指数の騰落率を見ると日経平均が下落する一方TOPIXは上昇、またTOPIXの中でも時価総額の小さいTOPIXスモールの上昇が目立ちました。一部のAI関連銘柄に集中していた物色が大きく広がっていると考えられます。既に発表された中小型株の上期業績を見ても、大型株同様、増益基調を維持し株主還元を発表するケースが多かったと感じています。PER(株価収益率)等のバリュエーションを見ると、依然として中小型株の方が割安感が強いと見られ、今後は更に中小型株への関心が高まっていくと期待しています。

組入銘柄の選定に関しては引き続き、ボトムアップ・リサーチをベースに、独自の成長を続けている銘柄を選別します。国内では政策金利引き上げ観測から長期金利は上昇傾向にあるため、バリュエーションに注意を払い、ポートフォリオを構築していく方針です。

中小型成長株の発掘で高い実績を持つ、株式会社いちよし経済研究所のリサーチ力を十分活用しながら、ボトムアップ・リサーチにより、最適なポートフォリオの維持に努め、信託財産の中長期的な成長を目指して積極的な運用を行ってまいります。今後とも変わらぬご愛顧を賜りますよう、宜しくお願い致します。

今回レポート:

◎FMコメント

集中していた大型AI関連銘柄への物色が一巡し、徐々に中小型株への注目が高まりつつあります。2025年7~9月決算の内容とその後の取材を受けて、中小型株の業績も良好と感じました。また2026年の春闘の賃上げなども想定すると、外需関連企業だけでなく、中小型株が多い内需関連企業の業績も底堅く推移すると考えられます。2025年度、2026年度の業績予想では引き続き大型株よりも中小型株の方が増益率が高く、バリュエーションでも中小型株の方が割安感が強いと見られ、中小型株への物色の広がりは今後も継続していくと期待しています。

組入銘柄の選定に関しては引き続き、ボトムアップ・リサーチをベースに、独自の成長を続けている銘柄を選別します。国内では政策金利引き上げ観測から長期金利は上昇傾向にあるため、バリュエーションに注意を払い、ポートフォリオを構築していく方針です。

中小型成長株の発掘で高い実績を持つ、株式会社いちよし経済研究所のリサーチ力を十分活用しながら、ボトムアップ・リサーチにより、最適なポートフォリオの維持に努め、信託財産の中長期的な成長を目指して積極的な運用を行ってまいります。今後とも変わらぬご愛顧を賜りますよう、宜しくお願い致します。

コメント